【FP監修】住宅ローン控除、延長へ?消費増税前と後、マンション購入はどちらが良い?

2019年10月に予定されている消費増税に伴う住宅取得支援策として、住宅ローン控除の3年延長が盛り込まれました。

一般的には消費増税前の駆け込み購入がお得だと言われていますが、今回の住宅ローン控除延長を受け、マンション購入は消費増税前と後のどちらが良いのでしょうか?

今回はこのテーマについて、FPが解説致します。

住宅ローン控除はどのように変わる?

まず、現状の住宅ローン控除の仕組みについておさらいしておきましょう。

住宅ローン控除とは、住宅ローンを利用してマイホームを購入した場合、一定の要件を満たしていると、10年間にわたり年末の住宅ローン残高の1%が所得税(一部住民税)から控除される制度です。

なお、一定の要件には「住宅ローン残高が1,000万円以上」「合計所得が3,000万円以下」といった金額面の他に「住宅の床面積が50㎡以上」「他の課税の特例など適用を受けていない」などがあります。

控除額の上限は年間40万円までですが、認定長期優良住宅などの場合は50万円まで。つまり、借入金額としては4,000万円(長期優良住宅なら5,000万円)分が控除の上限ということです。

この住宅ローン控除が、消費増税に伴う住宅取得支援策として延長されることになったのです。具体的には、消費増税後の2019年10月1日から2020年12月31日までの間に入居した方を対象に、控除期間が「10年間」から「13年間」へと延長されます。

当初10年間は現状同様「年末残高の1%」が控除され、11年目~13年目の3年間は「年末残高×1%」か「建物購入価格×2%÷3」(延長された3年間で、建物購入価格の消費増税2%分の範囲で減税をするという考え方)のいずれか「小さい額」が控除されることになります。

※控除額の上限は従来通り

増税前後で支払う消費税と住宅ローン控除額の関係は?

では、今回の住宅ローン控除の延長を受け、消費増税前と後に購入した場合のそれぞれについて試算してみましょう。

【例】

・マンションの金額(建物部分):4,500万円

※マンションの一般的な販売価格には土地分も入りますが、消費税は建物部分にのみかかるため、今回は建物部分の金額としています。

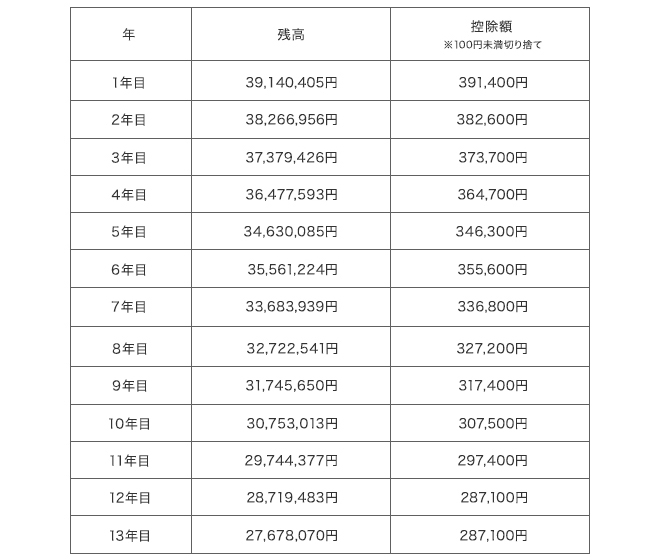

・住宅ローン:4,000万円(35年ローン、全期間固定金利1.6%、ボーナス払いなし、元利均等払い)

住宅ローン年度末の残高と控除額は以下の通りです(※1月からスタートとするものとする)。

【消費増税前】

消費税:4,500万円×8%=3,600,000円

住宅ローン控除額10年間合計:3,503,200円

3,503,200円‐3,600,000円=-96,800円

支払う消費税の方が住宅ローン控除額より96,800円多くなりました。

【消費増税後】

消費税:4,500万円×10%=4,500,000円

住宅ローン控除額10年間合計:3,503,200円

11年目の控除額=297,400円(※購入金額×2%÷3=300,000円となり、小さい額が控除されるため、年末残高の1%が控除されることに)

11年目~13年目合計:861,200円

(3,503,200円+861,200円)-4,500,000円=-135,600円

支払う消費税の方が住宅ローン控除額より135,600円多くなりました。

今回のシミュレーションでは消費増税後の方が38,800円多い結果になりましたが、かなり少額でほとんど差が出ないことがわかりました。

しかし、マンション購入時に自己資金を投入せず、諸費用なども含めて住宅ローンを借り入れるなど、物件価格より住宅ローンの借入額が大きな場合は、11年目~13年目で購入金額の2%が控除され、実質的な負担がゼロになる可能性もあります。ただその一方で、そもそもローン控除分を引ききれるだけの所得税(+住民税)があるかという問題もあります。

つまり、条件によって負担額は変わるため、一概にどちらが得とは言い切れない、ということです。ひとつ言えるのは、負担額が消費増税前後で変わったとしても、あまり大きな差は出ない可能性が高いでしょう。

消費増税に気をとられすぎないで、事前に資金計画を!

マンション購入を検討されている方にとって消費増税は気になるところですが、もしかしたら住宅ローン金利の動向の方が大きな影響が出るかもしれません。ここ数年の住宅ローン金利は低水準で推移していましたが、今後日本経済が上向きになると、住宅ローン金利が大きく上がる可能性もあるのです。

また、ご自身が考える購入時期に、希望の物件が見つかるとは限りません。希望の物件を見つけたときにスムーズに購入できるよう、あらかじめ資金計画を作り準備しておくことが大切です。しっかりと備えておけば、多少の負担増にも対応できるはずですよ。

この記事を書いた人

佐々木茂樹

ファイナンシャルプランナー

1968年、北海道旭川市生まれ。地元の公立高校卒業後、ホテルマン、郵便局を経験。郵便局在職中にAFP資格を取得後、生命保険会社へ転職し、ライフプランシミュレーションを軸にした保険提案を実践。主に住宅購入時の保険見直し相談を行ってきたが、顧客の悩みは住宅ローンや資産形成など保険だけでは解決できないことを痛感し、2011年、独立系FP事務所ファイナンシャルサービス株式会社を設立、代表取締役に就任。金融機関に属さないFPとして顧客目線での問題解決、夢の実現のサポートを行っている。

■HP:http://financial-service.jp/

meetのメールマガジン登録

meetには”子育て・教育環境・地域・住まいの基本知識”に関する幅広い情報が盛りだくさん。意外と知らないスポット情報や育児のことなど、ご登録いただくといち早く最新記事がご覧いただけます。

この記事が気に入ったら

“いいね!“しよう

住みたい街のおすすめ情報をお届け!

住まいの基本知識に関する

あなたにおすすめの記事

-

住まいの基本知識2017.04.01マンション購入時にもらえる?「すまい給付金」とは?住まいの基本知識2017.10.20住宅ローン返済後の老後資金準備(2)国民年金基金

その他のおすすめの記事

-

住まいの基本知識2018.03.02【FP監修】住宅ローン金利が上昇傾向に?低金利のうちに購入の検討をすべき?住まいの基本知識2018.03.13【FP監修】消費税10%へ?増税と住宅購入の関係を詳しく解説