【FP監修】住宅ローンの繰上返済するなら、新NISAで資産運用を!

特に変動金利において安定した低金利が続く住宅ローン。過去には余剰資金を繰上返済に充て、借入額を早く減らしていくことが推奨されていていましたが、現在のような低金利の状況では、 投資に回したほうが資産形成の面で有利かもしれません。

中でも注目なのが「新NISA」です。今回は、繰上返済より資産運用を優先すべき理由を解説します。

急いで繰上返済をしなくても良い理由

住宅ローンを借りるときに覚えておいてほしいことのひとつに「住宅ローン控除」があります。住宅ローン控除とは「年末の住宅ローン残高の0.7%が13年間税控除される」制度です(金額の上限や適用条件あり)。

借入金利や残高にもよりますが、住宅ローン控除が使える期間に繰上返済をすると控除額が減ってしまうため、急いで繰上返済をするメリットは少ないでしょう。

また、住宅ローンを借入している期間は「借入した方にもしものことがあった際、住宅ローン残高がゼロになる」といった「団体信用生命保険(団信)」に加入しているケースがほとんどです。加入している団信により保障範囲の違いや金利の上乗せがあるものの、大きな保障が付いた生命保険に加入しているのと同じといえます。

例えば、頑張って繰上返済をした直後に不幸があると、手元の資金が足りず結局はマイホームを手放す結果に陥りかねません。「団信の保障が続く」というだけでも、住宅ローンの繰上返済を避ける理由になるのではないでしょうか。

そして、繰上返済の資金を資産運用に回すことで、結果的には資産を残せる可能性が高まることも覚えておいてほしいポイントです。

全国の金融機関と住宅金融支援機構が提携して提供している全期間固定金利「フラット35」の金利は現在2%前後。変動金利などでは、当初金利は1%未満がほとんどです。

一方、NISAの年平均利回り(投資金額に対する収益の割合)は3%以上の商品が多く、高いものでは30%以上のものも。つまり、繰上返済せず住宅ローンの利息を払い続けても、運用で受け取る利益のほうが多くなる可能性が高い、ということです。

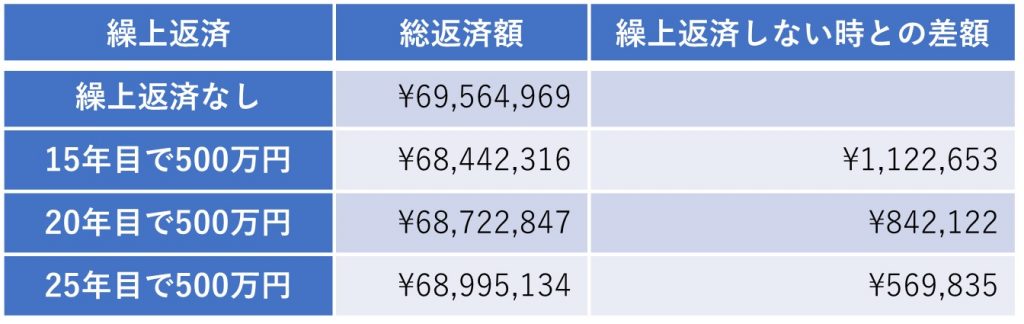

ここで、繰上返済した場合と、繰上返済せずに運用した場合、どのくらい差が出るのか見てみましょう。

※借入額5,000万円、金利2%、35年ローンを組み(元利均等返済・ボーナス返済なし)、それぞれ15年・20年・25年で500万円の繰上返済を行う。繰上返済した分は返済額軽減とする。

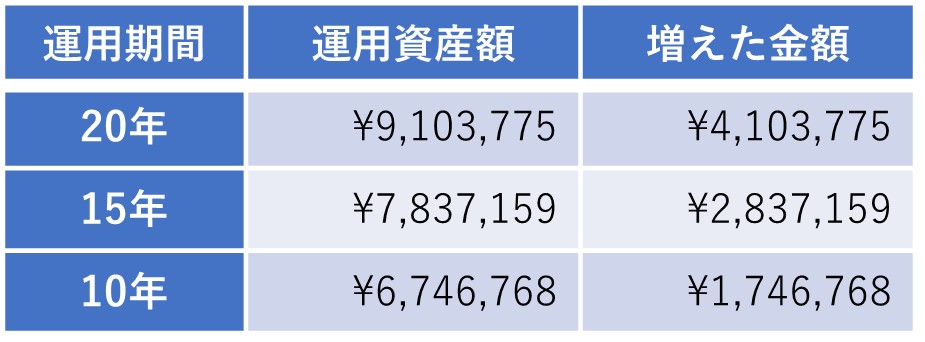

次に、繰上返済するタイミングで繰上返済せず、500万円を利回り3%で運用した場合の収益を見てみます。

※15年目で繰上返済せずに運用した場合は「35年(ローン期間)-15年(繰上返済予定年)」で運用期間は20年とし、同様に20年目、25年目で繰上返済せず運用した場合、運用期間はそれぞれ15年、10年とする。収益が出た場合も現金化せずそのまま運用。

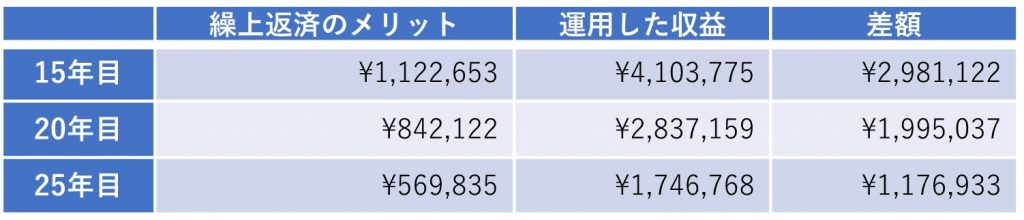

結果、繰上返済をした場合と試算運用した場合の差額はこのようになりました。資産運用にメリットがあることはもちろん、その金額もかなり大きいことがわかります。

優遇幅が拡大!魅力的な「新NISA」とは

新NISAとは、2024年から始まった制度で、2023年までのNISA制度よりも優遇幅が拡大しています。

【新NISAの特徴】

・非課税保有期間、口座開設期間の無期限化

・つみたて投資枠と、成長投資枠(一括投資)の併用が可能

・年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円)

・非課税保有限度額は全体で1,800万円、枠の再利用が可能(成長投資枠の限度額は、1,200万円)

本来投資で利益が出た場合には20%の税金がかかります。もし100万円の利益が出れば20万円は税金として納める必要がある、ということです。しかも2037年12月末までは、これに復興特別所得税が加わり、合計20.315%の税金がかかります。

ところが、NISA口座の枠内であれば、無期限で税金がかかりません。とても魅力的な制度といえるでしょう。

資産運用をご検討されているのであれば、まずはNISA口座の開設から始めましょう。

NISA口座は1人1口座。つみたてNISAや成長投資枠への投資がおすすめ

NISA口座は証券会社や銀行などの金融機関で開設できますが、1人1口座しか開設できません。金融機関により、取引の手数料や取引できる銘柄、取引数に差があり、つみたて投資枠には最低積立金額も設定されています。ネットで検索すると運用実績などを調べられますので、気になる銘柄やファンドがある場合には、取り扱っている金融機関を選択しましょう。

※ファンドとは、多数の投資家から集められた資金をひとつにまとめて基金にし、収益を還元する仕組みのこと。代表的なものには運用の専門家が株式や債券などに投資・運用する「投資信託」がある。

なお、長期にわたって一定額の投資商品を買い続けることで、高値のときは少なく、安値のときは多く購入して買付単価を平準化することができる手法を「ドル・コスト平均法」といいます。「つみたてNISA」はこの手法での運用になり、リスクを軽減することができます。リスク回避を最優先に考えているのであれば、つみたてNISAから始めてみるのもひとつの方法です。

また、成長投資枠でも、単一の株式銘柄の購入より投資信託の商品を選択することでリスク回避につながります。投資信託は長期・分散投資でリスクを軽減できるため、初心者が始めやすい商品といえるでしょう。繰上返済予定のお金を運用に回す場合には、成長投資枠への投資を考えてみても良いと思います。別の分野のファンドを複数選択することで、ひとつのファンドの価値が下がったとしても、他のファンドでフォローすることができるためです。

ちなみにNISA口座開設後、「どうしても自分の購入したい銘柄が買えない」などの不満が出たときには、1年に1度に限り金融機関の変更が可能です。

必要な資金を手元に残しておくのも大切。資産運用は少額から始めてみよう!

試算するとメリットが大きい資産運用ですが、経済状況により資産価値が上下するため、必ず利益が得られるというものではありません。当然リスクが伴います。

しかしながら、売却するタイミングをはかることによって、リスクを減らすことができます。具体的には、価値が上がるときを待って、売却すると良いのです。「株が値下がりした」というニュースに焦ってしまい、急いで売却するのは得策ではありません。一度価値が下がってしまっても、時間が経つと上がるタイミングが訪れます。じっくりと待ちましょう。

また、手元資金がなくなり、価値が下がっているときに仕方なく売却することを避けるために、すべての資金を運用に回すのではなく「必要な資金を手元に残しておく」というのも大切です。

資産運用は難しく感じる方も多いかもしれません。少額から始めたり、信頼する専門家へ相談したりすることも検討してみましょう。

この記事を書いた人

佐々木茂樹

ファイナンシャルプランナー

1968年、北海道旭川市生まれ。地元の公立高校卒業後、ホテルマン、郵便局を経験。郵便局在職中にAFP資格を取得後、生命保険会社へ転職し、ライフプランシミュレーションを軸にした保険提案を実践。主に住宅購入時の保険見直し相談を行ってきたが、顧客の悩みは住宅ローンや資産形成など保険だけでは解決できないことを痛感し、2011年、独立系FP事務所ファイナンシャルサービス株式会社を設立、代表取締役に就任。金融機関に属さないFPとして顧客目線での問題解決、夢の実現のサポートを行っている。■HP:http://financial-service.jp/

meetのメールマガジン登録

meetには”子育て・教育環境・地域・住まいの基本知識”に関する幅広い情報が盛りだくさん。意外と知らないスポット情報や育児のことなど、ご登録いただくといち早く最新記事がご覧いただけます。

この記事が気に入ったら

“いいね!“しよう

住みたい街のおすすめ情報をお届け!

住まいの基本知識に関する

あなたにおすすめの記事

-

住まいの基本知識2017.07.28住宅ローン審査に通る人・落ちる人。この差って?住まいの基本知識

その他のおすすめの記事

-

住まいの基本知識2021.07.06【FP監修】住宅ローン低金利時代、ボーナスを活用した繰上返済にメリットはある?住まいの基本知識2023.11.14【FP監修】住宅ローンの頭金、2割が目安は時代遅れ?少ないほうが良い3つの理由