【FP監修】最長50年も!借入期間が長い住宅ローンのメリット・デメリットを解説!

先日、とあるネット系の銀行が、住宅ローンの返済期間を35年から50年に延ばした商品の販売を始めたとして、話題になりました。これは同行初の試みです。

借入期間が長い住宅ローンには、どのようなメリット・デメリットがあるのでしょうか。

借入期間が長い住宅ローンのメリット

借入期間が長い住宅ローンの最大のメリットは「月々の返済が安くなること」です。

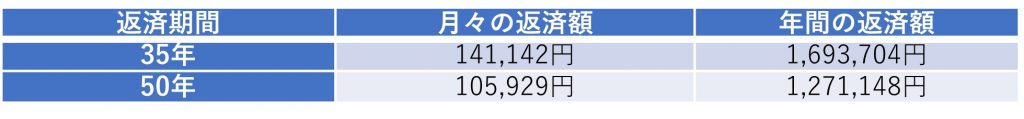

例えば、同じ条件で35年と50年の住宅ローンを組んだとして、どのくらいの差が出るのか比較してみましょう。

①条件:5,000万円の住宅ローン、金利全期間固定1.0%、ボーナス払いなし、元利均等返済

月々約3.5万円、年間だと約42万円の差が出ます。

ただ、実際に借入をするとなると、50年ローンの金利のほうが35年ローンの金利より高く設定されているケースがほとんどです。ちなみに、民間金融機関と住宅金融支援機構が提携して提供する35年ローンの「フラット35」の最低金利は1.80%、50年ローンの「フラット50」の最低金利は2.05%となっています(2023年9月の金利)。

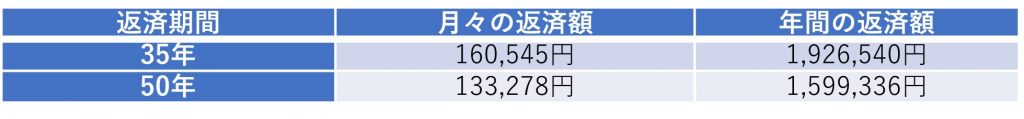

続いて、この金利を考慮して比較してみましょう。

②条件:5,000万円の住宅ローン、金利全期間固定35年ローンの場合1.80%・50年ローンの場合2.05%、ボーナス払いなし、元利均等返済

50年ローンのほうが35年ローンの金利より高いにも関わらず、月々の返済額で約2.7万円、年間約33万円の差が出ることがわかりました。

このように借入期間が長い住宅ローンは返済額が少なく済むことから「月々の返済が厳しい」と感じる方におすすめです。

そして、返済比率の計算上、借りられる住宅ローン額が大きくなるのも、借入期間が長い住宅ローンのメリットです。

返済比率とは「年収に占める年間返済額の割合」のこと。「年間返済額÷年収×100」で求められ、金融機関の多くは返済比率の上限を30~40%程度に設定しています。

例えば、①の条件で返済比率を試算すると、年収400万円の場合35年ローンでは約42.3%、50年ローンでは約31.8%となり、前者では希望額の借入が難しいケースもあるでしょう。返済比率を下げて借入可能額を増やしたいとき、住宅ローンの返済期間を長くすることは有効です。

また、住宅ローンを組むには団信(団体信用生命保険)の加入が一般的に義務付けられています。団信に加入しておけば、万が一、支払いが難しい状況に陥ったときに返済が免除されるため、長期間の住宅ローンなら保障が長く付くことになり、安心材料のひとつといえるでしょう。

※加入の団信によって保障内容は変わります。

借入期間が長い住宅ローンのデメリット

一方で、住宅ローンの返済期間を長くする最大のデメリットは「支払う利息が増えること」です。

③条件:5,000万円の住宅ローン、金利全期間固定1.0%、ボーナス払いなし、元利均等返済

同じ金利で借りたとしても、支払う利息に約428万円の差が出ます。

④条件:5,000万円の住宅ローン、金利全期間固定35年ローンの場合1.80%・50年ローンの場合2.05%、ボーナス払いなし、元利均等返済

金利に違いがあると、支払う利息の差もより大きくなり、約1,254万円の差が出ます。

なお、引越しや家庭環境の変化により返済途中で売却する際、長期間かけて返済していると、売却価格が住宅ローンの残金を下回る可能性もありえます。残った住宅ローンは返済しなければならず、大きな負担が生じることになるかもしれません。

「返済期間を長くする」というのは有効な選択肢。しかし……

「あと少し返済比率を下げて借入可能額を増やしたい」「このマンションを購入したいが、少しだけ支払いを少なくしたい」など、優先順位を考えたときに「返済期間を長くする」というのは有効な選択肢のひとつです。

しかし、住宅ローンには完済年齢があり、多くの金融機関が80歳前後に設定しています。つまり、「30歳頃までに住宅ローンを借りなければ50年の返済期間を選べない」ということです。まずは条件が合うかどうかを確認のうえ、ご検討ください。

また、購入後は、固定資産税などの経費以外にも、水回りや壁・床などのリフォームが必要になることが予想されます。資金に余裕がない状態で長い期間住宅ローンの返済を続けるとなると、途中でリフォーム資金などの捻出に苦労するかもしれません。

将来的にさまざまな予期せぬ出来事が起こる可能性があるため、返済期間が長ければ長いほど、見通しが難しくなるといわざるをえません。住宅ローンの返済期間を考える前に、ライフプランシミュレーションを通して「借入額に問題がないか」などをしっかりチェックするようにしましょう。

この記事を書いた人

佐々木茂樹

ファイナンシャルプランナー

1968年、北海道旭川市生まれ。地元の公立高校卒業後、ホテルマン、郵便局を経験。郵便局在職中にAFP資格を取得後、生命保険会社へ転職し、ライフプランシミュレーションを軸にした保険提案を実践。主に住宅購入時の保険見直し相談を行ってきたが、顧客の悩みは住宅ローンや資産形成など保険だけでは解決できないことを痛感し、2011年、独立系FP事務所ファイナンシャルサービス株式会社を設立、代表取締役に就任。金融機関に属さないFPとして顧客目線での問題解決、夢の実現のサポートを行っている。■HP:http://financial-service.jp/

meetのメールマガジン登録

meetには”子育て・教育環境・地域・住まいの基本知識”に関する幅広い情報が盛りだくさん。意外と知らないスポット情報や育児のことなど、ご登録いただくといち早く最新記事がご覧いただけます。

この記事が気に入ったら

“いいね!“しよう

住みたい街のおすすめ情報をお届け!

住まいの基本知識に関する

あなたにおすすめの記事

-

住まいの基本知識2017.11.24健康運や金運アップ!幸運を呼び込む「キッチン風水」3つのポイント住まいの基本知識2018.05.26節電に効果的!エアコンを使わずに蒸し暑い部屋を涼しくする5つの方法

その他のおすすめの記事

-

住まいの基本知識2020.02.21【FP監修】日銀、超低金利政策の維持。住宅ローン金利への影響は?住まいの基本知識2022.04.05【FP監修】固定金利が上昇!2022 年、住宅ローン金利はどうなる?